Donde hay datos, hay regulación. Sobre todo en el sector financiero. Los bancos, las compañías de seguros y los institutos financieros deben lidiar con un complejo sistema de regulaciones externas, locales y globales, todas las cuales exigen que los bancos presenten informes periódicos sobre su actividad a una autoridad. Los bancos tienen que preparar estos datos de acuerdo con los requisitos específicos establecidos por diversas autoridades. El mayor reto hasta ahora es la calidad de los datos y la preparación manual de los mismos para la elaboración de informes.

En este post detallado, obtendrá una visión general de cómo los bancos están preparando los datos actualmente y cómo ya no es eficaz. Además, conocerás:

- Expectativas de la información reglamentaria

- Retos en la calidad de los datos que amenazan el cumplimiento

- Coste del incumplimiento de la normativa

- Por qué Excel ya no es la herramienta adecuada para la preparación de datos de conformidad

- Enfoques de corrección – Herramientas de preparación de datos de autoservicio

Empecemos.

Expectativas de la información reglamentaria

La creciente complejidad de los delitos financieros, unida a las múltiples crisis financieras, ha hecho que se endurezcan las directrices para las instituciones. El mundo bancario ha experimentado un endurecimiento de la normativa que exige revisiones exhaustivas del análisis del capital, revisiones exhaustivas de la liquidez, revisiones de supervisión y procesos de evaluación, entre otros. Todas estas normativas, ya sea el BCBS 239, el CCAR, Basilea III o MiFID II, están intrínsecamente centradas en los datos.

Estas regulaciones se introdujeron con múltiples propósitos – por ejemplo, la Dodd-Frank es para garantizar la transparencia en el mantenimiento de registros, mientras que el CCAR y el BCBS 239 se centran en la calidad de los datos, el linaje de los datos y la gestión general de los datos, con un énfasis especial en probar y mejorar la gobernanza de los datos.

Esta normativa ha impuesto un nuevo modo de funcionamiento que añade nuevas complejidades al cumplimiento de la normativa. Hay más cosas por venir. A medida que las transacciones digitales y el comercio en línea se imponen sobre la banca tradicional, se espera que estos cumplimientos aumenten para contrarrestar el blanqueo de dinero y los delitos financieros que se llevan a cabo a través de Internet.

En pocas palabras, los bancos están obligados a mantenerse al día con la tecnología y el evasivo mundo de las finanzas digitales. ¿El problema? Los institutos financieros no están preparados. Ni para transformaciones culturales, ni para transformaciones tecnológicas, ni siquiera para transformaciones de datos. El ritmo es lento, los recursos son limitados, pero la presión para que se cumpla es cada vez mayor. No demostrar una solución que cumpla con la normativa puede dar lugar a enormes riesgos normativos y de reputación, incluyendo fuertes multas, encarcelamiento de ejecutivos y pérdida de reputación.

El coste de no cumplir con las normas reglamentarias

El coste del cumplimiento de las normas reglamentarias consume aproximadamente el 20% de la base de costes de «funcionamiento del banco» de un proveedor de servicios financieros y alrededor del 40% de los costes de «cambio de banco» para las empresas actualmente en curso. Dodd-Frank y BCBS-239 apoyan la protección de los consumidores; sin embargo, piden que se invierta para gestionar a escala, lo que supone una carga para los beneficios del sector financiero. El incumplimiento se ha traducido en más de 200.000 millones de dólares en multas durante los últimos cinco años y también ha provocado un aumento de la preocupación por la responsabilidad personal de los ejecutivos bancarios.

Los bancos locales tampoco están exentos. La Asociación de Banqueros de Estados Unidos realizó recientemente una encuesta entre los pequeños bancos estadounidenses y estableció que aproximadamente el 50% de los pequeños bancos estadounidenses han abandonado su oferta de productos, han reducido su personal debido al estrés que supone el cumplimiento de la normativa y el apoyo a los consumidores no está a la altura de sus esfuerzos en materia de cumplimiento.

Los informes reglamentarios exigen una rápida fusión de los diversos datos disponibles en toda la organización financiera. Esto puede ser una tarea extremadamente costosa y que requiere muchos recursos. Incluso cuando las organizaciones financieras están gastando aproximadamente 4.500 millones de dólares anuales sólo en el cumplimiento de la normativa, siguen pagando miles de millones de dólares en multas. La gestión de datos diversos para la presentación de informes reglamentarios es un reto de varios niveles para el sector financiero actual.

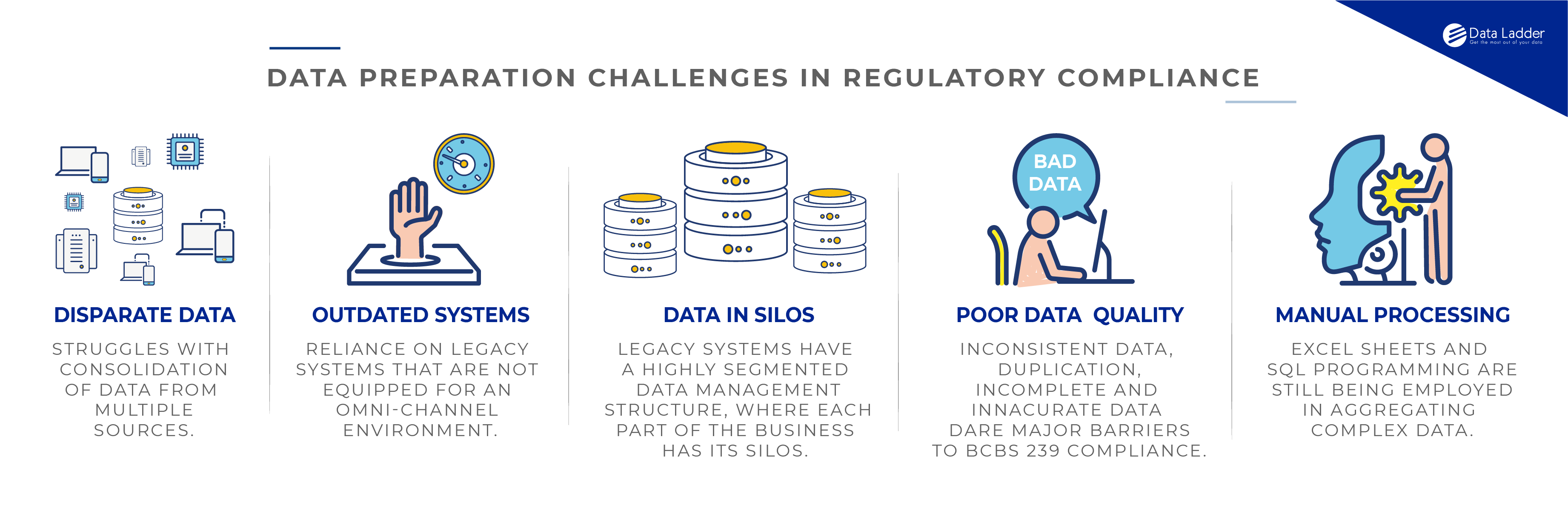

Principales retos de la preparación de datos en el cumplimiento de la normativa

Los expertos están de acuerdo en que los recursos de las instituciones financieras deben dedicar el 80% de su tiempo a la revisión de los análisis (incluida la revisión de los datos para el cumplimiento de las sanciones), mientras que el 20% se dedica a la preparación de los datos (que engloba operaciones como la limpieza de los datos, la normalización de los datos, el perfilado de los datos, el cotejo de los datos, etc.)..). Sin embargo, la realidad es que el gran volumen y la complejidad de los datos, junto con los limitados recursos humanos y tecnológicos, han hecho que los equipos dediquen más tiempo al tratamiento y la preparación de los datos que al análisis. Esto se debe principalmente a que la información reglamentaria sigue considerándose una función subsidiaria y secundaria manejada manualmente por recursos informáticos que trabajan en silos. Pero también hay otros obstáculos, que impiden a las organizaciones establecer un sistema de regulación infalible.

A lo largo de los años, hemos trabajado con varios de los mayores bancos e institutos financieros de Estados Unidos y de todo el mundo para ayudarles con los retos de la calidad de los datos. Casi todos los clientes con los que hemos trabajado citaron uno o todos los siguientes obstáculos:

- Fuentes de datos dispares: Una amplia red de proveedores y socios y una dispersión de múltiples sucursales significa que los bancos están tratando con fuentes de datos dispares. Tienen dificultades para consolidar los datos procedentes de múltiples fuentes. Para cada informe o revisión analítica, los bancos tienen que recopilar datos de estas múltiples fuentes, lo que puede llevar hasta meses.

Dependencia de sistemas anticuados:

Con demasiada frecuencia, las instituciones financieras tradicionales (IF) siguen funcionando con los mismos sistemas que han tenido durante los últimos 20 o 30 años, por lo que no es de extrañar que estas soluciones no estén bien equipadas para el entorno omnicanal y centrado en lo digital de hoy en día.- Los datos existen en silos: Los bancos siguen confiando en sistemas heredados que tienen una estructura de gestión de datos muy segmentada, donde cada parte del negocio tiene sus silos. Por ejemplo, algunos bancos todavía no tienen un sistema de gestión de datos centralizado, lo que significa que en el momento de las revisiones analíticas, la organización tendrá dificultades para extraer y consolidar estos datos de múltiples sistemas. Los datos aislados son una de las actividades que más tiempo consumen, ya que las empresas se esfuerzan por extraer los datos de una gran cantidad de aplicaciones, plataformas y sistemas.

- Mala calidad de los datos: Para la mayoría de las instituciones financieras, la calidad de los datos sigue siendo un reto constante, con su integridad degradada por taxonomías incoherentes, inexactitud, incompletud y duplicación. Según un estudio realizado por

Oracle Financial Services y el Centro de Profesionales Financieros

La falta de coherencia de los datos y la escasa calidad de los mismos, derivada de la existencia de sistemas aislados, son dos de los obstáculos que impiden el cumplimiento de la norma BCBS 239.

- La preparación de los datos sigue siendo un proceso manual: La preparación de los datos sigue dependiendo en gran medida de los métodos manuales. Las hojas de Excel y la programación SQL se siguen empleando en la agregación de datos complejos. Este enfoque manual impide a las instituciones financieras estar al día con las nuevas demandas, tanto en términos de expectativas de los clientes como de la normativa.

Los informes reglamentarios exigen que los datos sean limpios, precisos, completos y coherentes. Sin embargo, uno de los mayores obstáculos para satisfacer estas demandas es la tecnología deteriorada, junto con una obstinada insistencia en ceñirse a métodos anticuados de preparación de datos que funcionaban bien en el pasado, pero que ya no son útiles para gestionar las necesidades de datos actuales.

Por qué Excel y la programación SQL ya no son herramientas eficaces para la preparación de datos

La Reserva Federal y los reguladores son ahora menos tolerantes con las soluciones manuales y las soluciones provisionales que ya no están a la altura del alcance, el volumen y la granularidad de los datos que hay que presentar a las autoridades reguladoras.

La arquitectura de información contraintuitiva de muchas empresas, que sigue presentando informes individuales por área de negocio, impide el cálculo y la presentación de informes precisos sobre los riesgos en todas las entidades o por combinación de productos, lo que echa más leña al fuego. Plagados de sistemas dispares, conjuntos de datos incoherentes, errores de introducción manual de datos y presiones de cumplimiento cada vez mayores, los profesionales dedican una cantidad significativa de tiempo y esfuerzo a la agregación y conciliación de datos mediante códigos Excel o SQL.

Muy limitadas frente a los enormes volúmenes y variedades de datos, las tecnologías comunes como Excel, introducidas hace 40 años para completar los informes reglamentarios, ya no pueden satisfacer la velocidad y las exigencias requeridas. Algunos de los principales retos del uso de estas tecnologías son:

- Funciones limitadas de preparación de datos: Excel no es intuitivo y requiere que el usuario cree fórmulas y reglas para cada transformación. Por ejemplo, se necesitan múltiples fórmulas y acciones repetitivas para eliminar los espacios en blanco o los signos de puntuación accidentales en los campos de texto. Además, a diferencia de las soluciones basadas en ML que evolucionan con el tiempo para encapsular nuevos problemas, Excel sigue siendo más o menos igual que hace 40 años. Tiene funciones limitadas de preparación de datos, como la integración con otras fuentes de datos, o la elaboración de perfiles, o incluso la limpieza de datos basada en clics. Por último, no puede utilizarse para desduplicar datos, que es uno de los principales retos a los que se enfrentan los profesionales cuando consolidan datos de múltiples fuentes.

- Limitaciones del linaje de datos: Uno de los requisitos clave de la información reglamentaria es la visibilidad. Las partes interesadas quieren saber exactamente cómo se han transformado los datos antes de presentarlos a un regulador. Excel no guarda automáticamente los registros de las transformaciones. Los usuarios a menudo tienen que volver a su trabajo y demostrar manualmente los pasos que dieron para alcanzar el nivel de precisión deseado. Las instituciones financieras deben utilizar un software de preparación de datos que registre automáticamente todas las transformaciones y preserve la estructura de estos datos.

- Requerir usuarios expertos: Tanto SQL como Excel requieren programadores o usuarios expertos/avanzados, lo que convierte la elaboración de informes normativos en una tarea de TI en lugar de una tarea empresarial. No todos los analistas financieros o de cumplimiento normativo tienen conocimientos técnicos de SQL o de gestión de datos. Por otro lado, los analistas de datos o los programadores no son propietarios de los datos de cumplimiento y, por tanto, no tienen un conocimiento tan sólido de la naturaleza de estos datos como las personas que los poseen. Este entrecruzamiento entre los informáticos y los analistas financieros es una de las principales causas de la preparación de datos en silos que obstaculiza un enfoque progresivo de la gestión de datos.

Las organizaciones deben reconocer el hecho de que las tecnologías habituales, como las hojas de cálculo y el SQL, sólo son eficaces cuando se preparan datos a pequeña escala -para la elaboración de informes reglamentarios, que exigen precisión- y no son ideales. HoyEn la actualidad, las instituciones financieras necesitan soluciones automatizadas basadas en ML que sean lo suficientemente potentes como para permitir una preparación ágil de los datos, al tiempo que permiten a sus departamentos consolidar, fusionar, deduplicar y limpiar fácilmente los datos para cumplir con la normativa. La plataforma debe ser intuitiva, permitir una integración sencilla y una interfaz fácil de usar que no dependa de los conocimientos y la disponibilidad de programadores o expertos en informática.

Enfoques para la corrección – Herramientas de preparación de datos de autoservicio basadas en ML

Mientras que la mayoría de los expertos hablan de cambio de cultura, de jornadas de transformación de datos y de una revisión completa de la infraestructura, nosotros creemos que el enfoque correcto para remediarlo consiste en reconocer primero los problemas centrales de la calidad de los datos y en comprender los retos relacionados con los procesos.

Por ejemplo, las empresas pueden empezar por mejorar la calidad de sus datos antes de pasar a iniciativas de transformación de mayor envergadura, como las migraciones o la implantación de nuevas infraestructuras. Como dice el refrán, el diablo está en los detalles, y en este caso, no es la infraestructura o la tecnología lo que obstaculiza el progreso, sino literalmente los detalles en la fuente de datos de un banco.

Por lo tanto, el primer paso para la corrección es la preparación de los datos para el cumplimiento. Y esto puede hacerse utilizando una herramienta de preparación de datos de autoservicio de primera línea, como DataMatch Enterprise, que permite:

- Integración de las fuentes de datos en una plataforma única

- Perfiles en profundidad de los datos para descubrir errores y anomalías

- Depuración de datos según reglas, patrones o lógica predefinidos y personalizados

- Fusión y deduplicación de datos con una precisión del 100%.

- Consolidar los datos en una única fuente de verdad que pueda presentarse para la elaboración de informes reglamentarios

- Línea de datos: muestra cada transformación a medida que se produce

DataMatch Enterprise es una respuesta tecnológica a los retos de la preparación de datos y la garantía de calidad de los mismos para el cumplimiento de la normativa. Esta solución de primera línea proporciona tanto a los usuarios de la empresa como a los de TI una plataforma unificada, única y coherente para gestionar el proceso de preparación de datos sin necesidad de conocimientos de lenguaje de programación ni de intervención manual.

El resultado final

….

Los informes reglamentarios exigen precisión e integridad de los datos, y ambas cosas no pueden lograrse mediante el procesamiento manual de los mismos. Las empresas financieras necesitan herramientas de preparación de datos que puedan evolucionar con el tiempo y les permitan la flexibilidad de preparar volúmenes masivos y múltiples variedades de datos con el menor esfuerzo posible. El objetivo es minimizar las tareas repetitivas para tener tiempo para la actividad principal.

Los equipos no deben verse agobiados por nuevas reglamentos; deben estar preparados para afrontarlo de frente. Y aunque no se puede lograr una revisión completa de la infraestructura y la cultura de la noche a la mañana, las empresas pueden invertir en herramientas de preparación de datos de autoservicio para iniciar su camino hacia la automatización.

¿Necesita cumplir la normativa contra el blanqueo de capitales? Descargue este documento técnico para ver cómo Data Ladder ayuda a los bancos e instituciones financieras a realizar operaciones básicas como la preparación de datos, la elaboración de perfiles de datos y el cotejo de datos para cumplir con los requisitos normativos en materia de ALD.

Libro Blanco sobre la lucha contra el blanqueo de capitales

Cómo examinar y cotejar los datos para el cumplimiento de la normativa AML